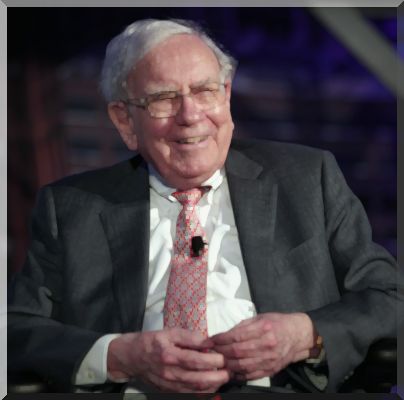

5 coses que hem après de la carta anual de Warren Buffett

Berkshire Hathaway Inc. (BRK.A) va publicar el seu informe anual de 2018 el 23 de febrer de 2019, i la carta als accionistes del president Warren Buffett conté articles d'interès per als accionistes de Berkshire i per al públic inversor en general. Investopedia va estudiar aquesta carta i va trobar cinc observacions de Buffett que haurien de ser d’interès particular, com es resumeix a continuació.

Carta anual de Buffett: cinc claus per emportar

- Quant a la comptabilitat de marca: "Centrem-nos en els resultats d'explotació, prestant poca atenció als guanys i pèrdues de qualsevol varietat".

- "El canvi anual del valor comptable de Berkshire ... és una mètrica que ha perdut la rellevància que tenia abans".

- "És probable que, amb el pas del temps, Berkshire sigui un recomprador important de les seves pròpies accions".

- Buffett continua "esperant una adquisició de la mida d'elefants", però "els preus són alts per a les empreses que tinguin perspectives dignes a llarg termini".

- La història dels Estats Units s'ha demostrat equivocada "Els que prediquen regularment condemnes per dèficits governamentals".

Significació per als inversors

Aquí observem amb més detall cadascuna de les observacions de Buffett.

Comptabilitat de marca a mercat Una nova regla de comptabilitat GAAP obliga Berkshire a valorar els valors de la seva cartera d’inversions en funció dels preus actuals del mercat. Això té dos impactes. En primer lloc, el balanç de Berkshire reflectirà els valors de mercat d’aquests títols. En segon lloc, qualsevol canvi d’aquests valors de mercat d’un període d’informe a l’altre entrarà en els resultats reportats de Berkshire. La disminució del valor de mercat produirà pèrdues marcades al mercat que redueixen els ingressos. L'augment del valor de mercat generarà guanys marcats al mercat que s'afegeixen a resultats.

Amb una cartera d’inversions en capital per valor d’uns 173 mil milions de dòlars a finals de 2018, Buffett assenyala que la seva valoració fluctua freqüentment a 2.000 milions de dòlars o més en un dia determinat, augmentant fins a 4.000 milions de dòlars o més quan la volatilitat del mercat de valors va augmentar el desembre del 2018. Va destacar en l’informe anual del 2017, ni el vicepresident de Berkshire, Charlie Munger, ni crec que aquesta regla sigui sensible ", escriu Buffett. Citant la seva carta del 2017, diu que la regla produeix "oscil·lacions salvatges i capritxoses a la nostra línia de fons".

Valor comptable . "Berkshire ha evolucionat gradualment a partir d'una empresa que els seus actius es concentren en accions comercialitzables en una de les quals el seu valor principal resideix en empreses operatives ... mentre que les nostres participacions són valorades a preus de mercat, les normes de comptabilitat requereixen que la nostra col·lecció de companyies operatives sigui inclòs al valor comptable en una quantitat molt inferior al seu valor actual, un desajust que ha crescut en els darrers anys ".

Comparteix recompra . Tot i que assenyala que Berkshire té previst retornar quantitats importants de capital als accionistes mitjançant aquest mètode, Buffett afegeix que aquest pla és un altre motiu per abandonar el seu focus inicial en el valor comptable. "Cada transacció fa augmentar el valor intrínsec per acció, mentre que el valor comptable per acció disminueix. Aquesta combinació fa que el quadre de comandes de valor de llibre es desconnecti cada cop més de la realitat econòmica".

Buffett insisteix que les recompreses d’accions només es podran realitzar si poden "comprar amb descompte el valor intrínsec de Berkshire", ja que d’aquesta manera, "els accionistes continus obtenen un augment del valor intrínsec per acció amb cada recompra per part de l’empresa". Per contra, "Comprar de forma cegada un estoc massa carregat és destructiu per valor, fet que es va perdre en molts CEOs promocionals o massa optimistes".

Noves adquisicions i inversions en capital. "En els pròxims anys, esperem traslladar gran part del nostre excés de liquiditat a empreses que tinguin permanentment Berkshire. Les perspectives immediates per a això no són bones: els preus són alts per a les empreses que tinguin perspectives dignes a llarg termini. Decepcionant la realitat significa que el 2019 probablement ens tornarà a veure ampliant les nostres participacions de renda variable mercantils. Tot i així, continuem esperant l’esperança en una adquisició de mida d’elefant ".

Tot i això, Buffett s'ha compromès a mantenir sempre almenys 20.000 milions d'euros en equivalents de caixa per protegir-se de les calamitats externes. A la fi de 2018, el diner econòmic de Berkshire va ascendir a 112 mil milions de dòlars.

El dèficit federal i el deute nacional . Des de l’11 de març de 1942, quan Buffett va fer la seva primera inversió en accions, fins al 31 de gener de 2019, nota que cada dòlar invertit en l’Índex S&P 500 (SPX) hauria crescut fins a 5.288 dòlars, amb dividends reinvertits i abans d’impostos i transaccions. costos. Mentrestant, el deute nacional ha augmentat aproximadament 400 vegades, o al voltant d’un 40.000%, durant el mateix període de temps.

Els "dominiculars" que es preocupaven dels "dèficits desbocats i d'una moneda inútil" i així compraven or en lloc de les accions en aquell moment haurien vist que cada dòlar creixia fins a uns 36 dòlars, " menys de l'1% del que s'hauria realitzat amb una simple inversió no gestionada en el negoci americà ", assenyala Buffett. "El metall màgic no era un partit per al mettle americà", afegeix.

Comissions d’inversió i rendiment de cartera . Buffett afegeix que, en la il·lustració anterior, la taxa de creixement anual composta (CAGR) lliurada pel S&P 500, amb dividends reinvertits, ha estat d’uns 11, 8% en gairebé 77 anys. Reduïu aquest CAGR només amb un punt percentual anualment, fins al 10, 8%, pagant "diversos 'ajudants' com ara gestors d'inversions i consultors", i observa que cada dòlar invertit el 1942 hauria crescut fins a només uns 2.650 dòlars ara, aproximadament la meitat. el resultat en l'exemple sense cap tipus de comissió.

Mirant endavant

A principis del 2018, Buffett va posar Ajit Jain al capdavant de totes les operacions d’assegurança i Greg Abel al capdavant de totes les altres operacions. "Aquests moviments van ser venuts. El Berkshire ara és molt millor gestionat que quan jo només estava supervisant les operacions. Ajit i Greg tenen rars talents i la sang de Berkshire flueix a les venes", escriu Buffett. No obstant això, amb Buffett i el seu home dret de llarg temps, Charlie Munger, que ara tenen 88 i 95 anys, respectivament, el fet de nomenar formalment els seus successors en els dos primers llocs també és molt llarg.

Comparació de comptes d'inversió Nom del proveïdor Descripció del anunciant × Les ofertes que apareixen a aquesta taula provenen de col·laboracions per les quals Investopedia rep una compensació.