Per què és dolent el crèdit per a les seves carreres financeres

Mantenir un bon historial de crèdits farà molt més que proporcionar-vos tipus baixos d’interès quan obteniu un préstec o un contracte d’arrendament. També us ajudarà quan voleu iniciar una carrera a la indústria financera.

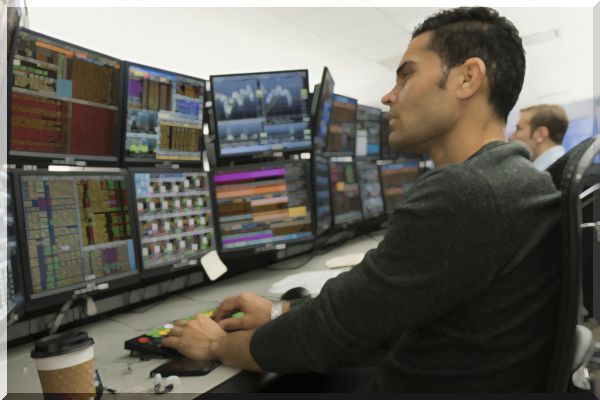

Tot i que un agent intermediari tingui la impulsió, la determinació i la capacitat de passar exàmens administrats per l'Autoritat Reguladora de la Indústria Financera (FINRA), com la Sèrie 6 o la Sèrie 7, no garanteix que esdevinguin representant amb llicència., o fins i tot ser contractat per un corredor. Per obtenir i mantenir una carrera professional en la indústria financera, també és important tenir un informe de crèdit net.

Tingueu en compte que els estats següents limiten el dret de l’empresari a consultar el seu informe de crèdit: Califòrnia, Colorado, Connecticut, Delaware, Hawaii, Illinois, Maryland, Nevada, Oregon, Vermont i Washington. Cap empresari pot comprovar la vostra puntuació de crèdit, amb diferència del vostre informe. El vostre informe no inclou cap puntuació.

Per què el seu historial de crèdits personals és un factor?

Hi ha quatre raons principals per les quals un historial de crèdit deficient o una declaració de fallides són rellevants en el procés de contractació i registre:

- Hi ha la sensació general que una persona en fallida pot ser més apta per participar en activitats fraudulentes per guanyar-se la vida.

- Hi ha una escola de pensaments que suggereix que si una persona té problemes per gestionar els seus propis diners, és possible que aquesta persona no pugui gestionar competencialment els diners dels clients.

- Molts empresaris consideren que una mala qualificació creditícia o l'existència d'un procés en fallida és un reflex del mal caràcter o del mal criteri.

- Com que la presentació de bancarrota està disponible públicament a través del sistema FINRA BrokerCheck, les empreses podrien evitar la contractació d’un individu que l’historial de crèdits pugui perjudicar la reputació de l’empresa donant a la clientela existents o potencials la impressió que la firma té estàndards d’ocupació laxos.

Requisits de FINRA en matèria de fallida

Qualsevol persona que sol·liciti (o transfereixi) el registre amb el seu estat o organització d'autoregulació té l'obligació de divulgar una inscripció en fallida personal que s'ha produït durant els darrers deu anys al formulari U4. Aquest requisit també s'aplica si esteu registrats o heu sol·licitat una fallida, ja que és responsabilitat vostra assegurar-vos que tota la informació del formulari U4 estigui actualitzada.

Tot i que no es tracta d’un descalificador automàtic, a la persona se li pot denegar el registre si ha presentat una protecció en fallides durant els darrers deu anys. A més, en cas que no es publiqui detalls sobre una fallida, FINRA pot imposar accions disciplinàries, incloses les possibles restriccions a la indústria de valors. Això inclou els casos en què es produeix una fallida després del registre inicial i el formulari U4 del registrant no s’actualitza.

Què hi ha en un informe de crèdit?

Hi ha alguns articles de l’informe de crèdit d’una persona que els empresaris acostumen a mirar molt i molt, inclosos els saldos de targetes de crèdit i els judicis judicials.

- Saldo de la targeta de crèdit: els empresaris no només es fixen en el nombre de targetes que el potencial empleat té pendents, sinó també en el període mitjà de temps que triga la persona a satisfer aquests deutes. A més, l’informe detallarà qualsevol altra nota o deute que tingui l’empleat pendent, incloses les primeres hipoteques, préstecs d’equivocació a domicili, préstecs personals i línies de crèdit. La idea és donar a conèixer si un empleat potencial és una persona que en última instància representarà l'empresa de manera professional.

- Judicis legals: a més de les targetes de crèdit i els préstecs, l'empresari potencial estudiarà els judicis legals (adversos) que s'han dictat contra els futurs empleats durant els darrers set anys (que és el període de temps que inclouen la majoria dels informes de crèdit) . Els empresaris busquen grans deutes conjuntament amb aquests veredicis, així com qualsevol indicació de com i per què pot haver tingut la persona en forma de deutes.

Per què són tan importants els judicis i els procediments judicials? Perquè els detalls d'aquestes accions solen revelar l'essència del caràcter d'una persona. Tenint això en compte, la majoria dels empresaris voldran saber si un judici o un deute específic prové d’una incomprensió menor o d’una activitat criminal seriosa, així que estiguin preparats per a aquestes preguntes durant l’entrevista.

Combatre els problemes d'historial de crèdits abans de l'entrevista

En alguns casos, es poden modificar les històries de crèdit dolentes abans d'una entrevista en què es podria qüestionar el vostre historial. Aquests són alguns passos a seguir:

- Les persones han de revisar els seus informes de crèdit com a mínim un cop cada any. (Per obtenir el vostre informe de crèdit, només cal que us poseu en contacte amb les tres principals oficines de crèdit: Trans Union, Experian i Equifax.) A més, busqueu específicament qualsevol imprecisió, com ara els deutes que figuren com a pendents, però que són efectivament pagats. A més, busqueu judicis que puguin haver estat satisfets o informació errònia sobre la vostra capacitat per pagar els deutes puntualment.

- Si trobeu errors, poseu-vos en contacte amb l’oficina de crèdit immediatament i demaneu que es corregeixin els errors. Assegureu-vos de consultar el lloc web de la vostra oficina de crèdit per obtenir instruccions sobre la presentació d’un avís per un error. En la majoria dels casos, se us demanarà que primer poseu-vos en contacte amb el creditor que ha comès l’error i enviï aquesta informació a l’oficina de crèdit.

- Aprofiteu la secció de comentaris que hi ha a la part inferior de l’historial de crèdits. Utilitzeu aquesta àrea per explicar les circumstàncies de les obligacions de deutes en primer lloc i el que esteu fent per millorar la vostra situació financera.

Aquestes accions recorreran un llarg camí cap a la formulació de qualsevol pregunta que pugui sorgir durant el procés real d'entrevista.

Explicació de crèdit deficient a un potencial empresari

Si es presenten els detalls del vostre informe de crèdit durant el procés d’entrevista i no s’ha pogut corregir problemes abans de l’entrevista, la vostra propera estratègia és explicar amb detall què fa per pagar els vostres deutes. Més concretament, haureu d’estar disposats a mostrar proves (en forma de rebuts o reconeixements de pagament) que el deute s’està tornant a pagar o que teniu ingressos o actius suficients per satisfer finalment el deute. Dit d’una altra manera, demostreu-li a l’empresari que sou financerament solvent i que podeu gestionar els vostres assumptes. Això farà un llarg camí cap a demostrar que és una persona responsable en la qual es pot confiar.

Així mateix, els futurs empleats han de tenir una còpia en format prou dels seus informes de crèdit per mostrar a l'empleador potencial quins deutes queden pendents i saldats. Això ajudarà a evitar qualsevol confusió o mala comunicació.

Finalment, digui la veritat: si l’empresari creu que està mentint o és capaç de demostrar que està mentint, no seran considerats per al càrrec.

La línia de fons

L'historial de crèdits d'una persona és rellevant tant en el procés de registre com en l'entrevista. Amb aquesta finalitat, els futurs empleats haurien de tenir present la norma FINRA esmentada en matèria de fallida, així com el que consideren els empresaris pel que fa a la història de crèdit a l’hora de determinar si s’estén una oferta d’ocupació.

Comparació de comptes d'inversió Nom del proveïdor Descripció del anunciant × Les ofertes que apareixen a aquesta taula provenen de col·laboracions per les quals Investopedia rep una compensació.